今回は、国税庁からリリースされている「年末調整アプリ」を使って令和3年分・給与所得者の基礎控除申告書の作成方法を解説します。

昨年(令和2年)から年末調整のときに提出する申告書類は、年末調整アプリ(ソフト)を使って作成することができるようになっています。

勤務先が年末調整の電子化に対応している場合は、電子データのまま送信することができますが、勤務先が年末調整の電子化に対応していない場合は、今まで通り手書きで申告書を作成するか、今回の「年末調整ソフト」を利用して作成した申告書データをプリントアウトして提出する必要があります。

年末調整アプリで「基礎控除申告書」を作成する方法

アプリをインストール(ダウンロード)する

まず、国税庁からリリースされている年末調整アプリをインストールします。

年末調整アプリのインストールが済んだら、アプリを起動させて「控除申告書を作成する方はこちら」をタップしてください。

続いて、「新規作成」をタップします。

基本情報の入力

まず、あなたの情報(氏名や住所、生年月日等)や「令和3年中の所得の見積額」を入力します。

「令和3年中の所得の見積額」には、収入から必要経費を引いた金額を入力しますが、給与収入のみの方は、「給与収入」欄に給与収入を入力すれば自動的に計算されることになっています。

また、給与以外の収入がない方は、「給与以外の所得」欄に「0」円と入力してください。

給与以外(事業所得・雑所得・不動産所得など)の収入がある方は、「計算表を利用する」をタップして、給与所得以外の収入と必要経費を入力し、「計算する」→「計算結果を申告書へ反映する」の順にタップすると自動的に計算された金額が入力されることになっています。

昨年(令和2年)から基礎控除額の判定には、給与所得以外の所得も含めた「合計所得」で判定します。

通常、給与以外の所得がある人は確定申告をすることになりますが、その前の年末調整の段階で給与所得以外の所得も加味して基礎控除額を計算する必要があるため、会社は従業員に「給与所得以外の所得がいくらあるのか?」を確認します。

「そもそも基礎控除ってなに?」という方がいたら、こちらの記事を参考にしてみてください。

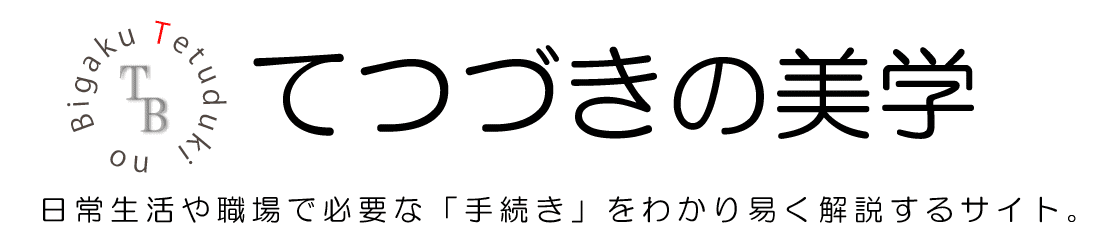

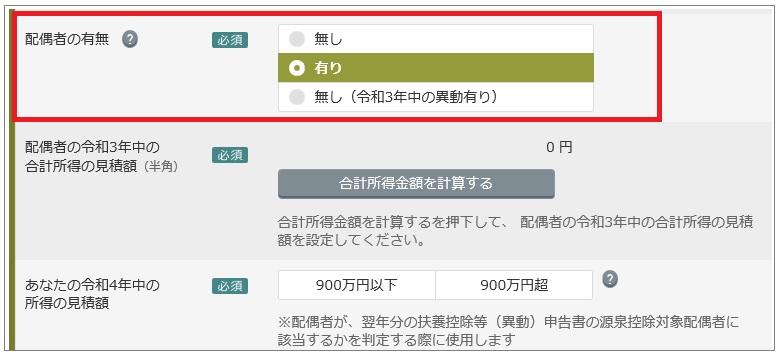

続いて、「配偶者の有無」を選択してください。

配偶者「有」を選択すると、その下↓に「配偶者の令和3年中の合計所得の見積額」と「あなたの令和4年中の所得の見積額」が表示されます。

配偶者に所得がある場合は、「合計所得金額を計算する」をタップし、「給与以外の所得があるか?」を「はい」または「いいえ」で回答してください。

「はい」を選択した方は、給与所得の収入金額(給与収入)と給与所得以外(事業所得・雑所得など)の収入金額と必要経費を入力してください。

「いいえ」を選択した方は、給与所得の収入金額(給与収入)を入力してください。

あとは、「計算する」→「計算結果を申告書に反映する」の順にタップすれば、自動的に計算された金額が入力されることになっています。

次の「あなたの令和4年中の所得の見積額」には、「900万円以下」or「900万円超」が選択できるようになっていますので、該当する方を選択してください。

ここで入力した情報は、「配偶者(特別)控除」の判定に利用されますので、正しく入力するようにしてください。

「配偶者控除」または「配偶者特別控除」を受けることができる人の要件

- あなたの令和3年中(令和3年1月1日~令和3年12月31日まで)の合計所得金額の見積額が1,000万円以下である

- 配偶者の令和3年中(令和3年1月1日~令和3年12月31日まで)の合計所得金額の見積額が133万円以下(※)である

(※給与収入のみの場合、給与収入が2,015,999円を超えると対象外となります。)

IDパスワードの入力

「あなたの住所等の市区町村の入力」

こちらは、先ほど住所を入力した際に自動入力されています。お住まいの市区町村名が正しく入力されているか確認してください。

「従たる給与についての扶養控除等申告書の提出」

こちらは、2か所以上から給与の支払いを受けている人が、他の給与支払者に「従たる給与についての扶養控除申告書」を提出している場合は、「有」を選択してください。

「IDパスワードの入力」

最後に、(次回ログインするときなどに使用するため)IDとパスワードを設定します。

勤務先からIDとパスワードについての指示がある場合は、勤務先の指示に従って設定してください。

入力が済んだら「次へ」をタップします。

給与支払者の情報の入力

こちらには、勤務先の情報を入力します。

法人番号の入力は必須ではありませんが、入力する場合は国税庁の「法人番号公表サイト」から調べることができますので、チェックしてみてください。

入力が済んだら「入力完了」をタップします。

すると、ここまで入力した「あなたの情報」と「給与支払者(勤務先)の情報」が表示されますので、確認して間違いがなければ「次のステップ進む」をタップしてください。

保険会社から送られてきた証明書のインポート

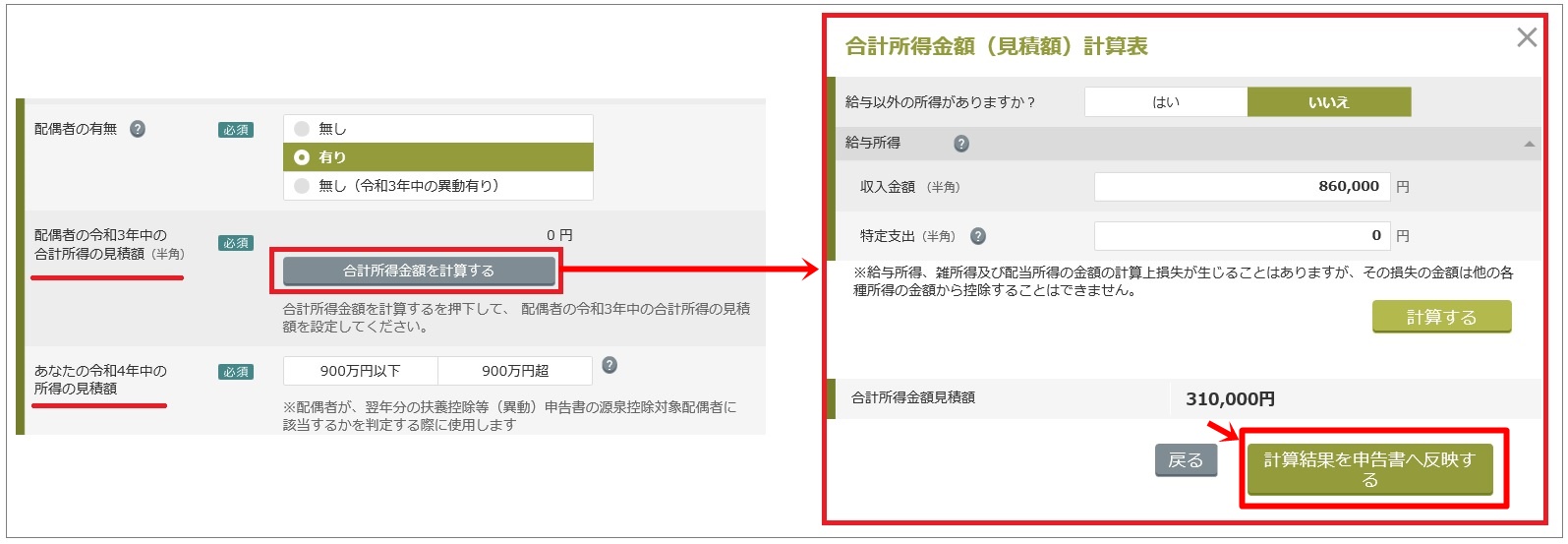

次に保険会社や金融機関から発行される控除証明書を電子データで取得した方は、こちらでインポートさせてください。

これまで保険会社や金融機関などからハガキ等の書面で送られてきた「生命保険料・個人年金保険料・介護医療保険料・地震保険料控除証明書」は、令和2年から電子データでも取得できるようになりましたので、電子データで取得した方は、「証明書の電子データをインポートする」を選択してデータをインポートしてください。

今まで通りハガキをお持ちの方(または生命保険料控除等を受けない方)は、「インポートしない」を選択して「次へ」をタップしてください。

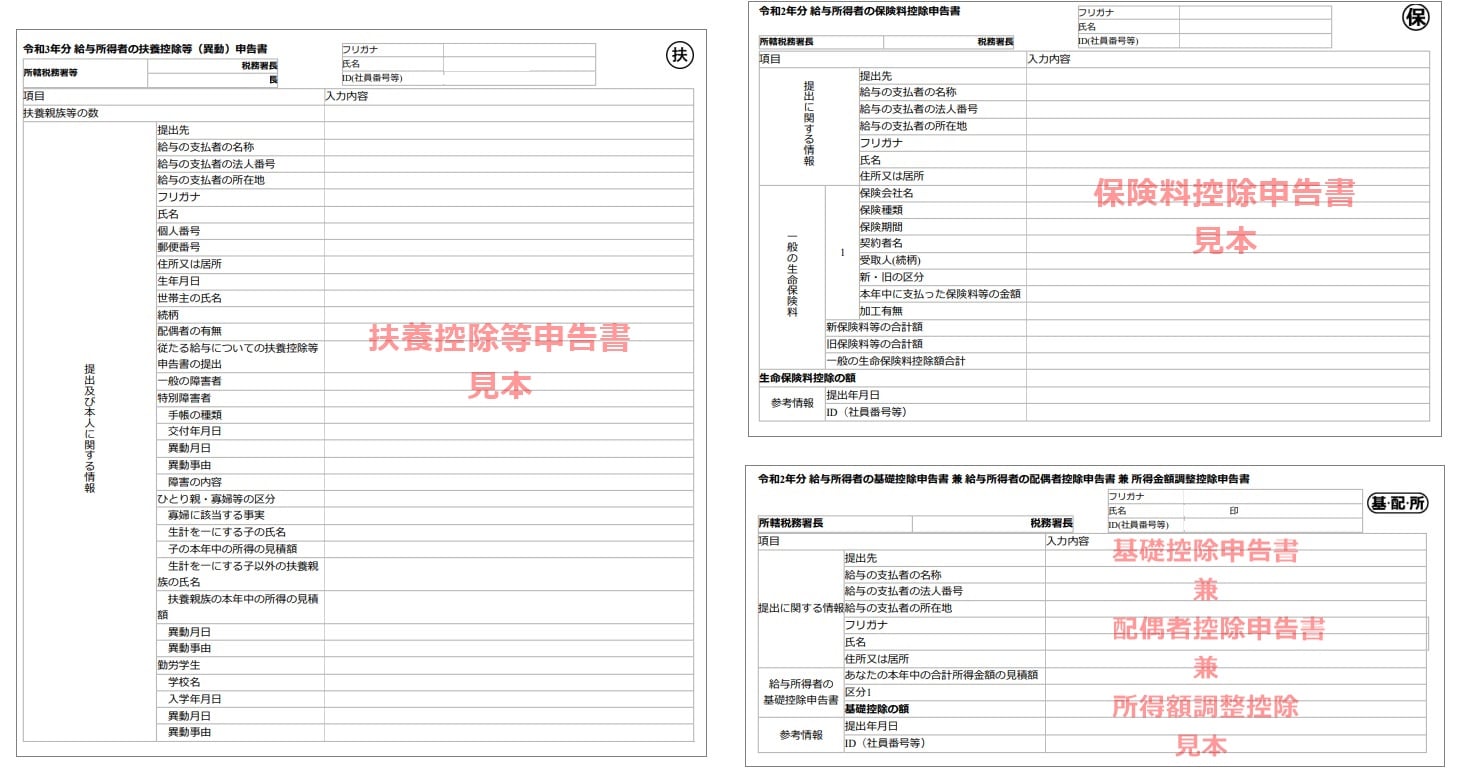

作成する控除申告書を選択する

年末調整アプリでは、複数の申告書が同時に作成ができるため、控除を受ける申告書を選択(✔)してください。

今回は、「令和3年分・基礎控除申告書」の作成方法を解説しているため、基礎控除申告書と所得金額調整控除申告書に✔を入れています。

(配偶者控除等申告書や保険料控除申告書、令和4年分扶養控除等申告書なども同時に作成することができますので、申告が必要な方はこのときに✔を入れてください。ただし、配偶者がいない方は、配偶者控除申告書は選択できないようになっています。)

選択が済んだら「確定」をタップします。

すると、多くの方は↓の「所得金額調整控除を受けることができません」という画面が表示されると思いますが、そのまま「次の申告書作成へ進む」をタップしてください。

所得金額調整控除を受けることができる人の条件については、こちらの記事で解説していますので、調べている方がいたら参考にしてみてください。

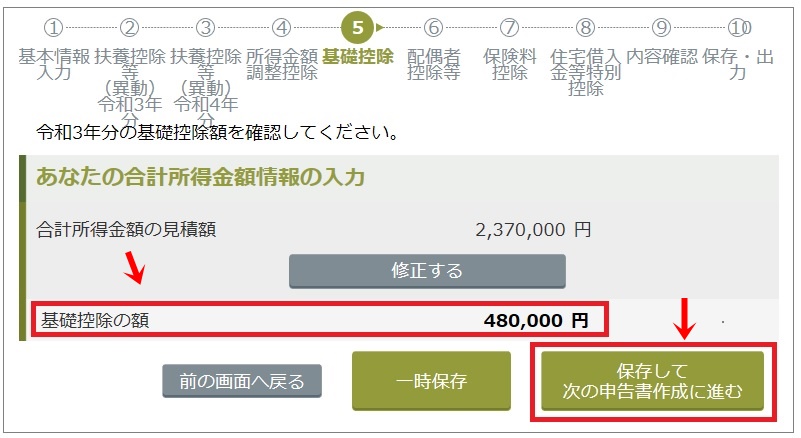

基礎控除額の確認

ここでは(自動計算された)基礎控除額が表示されますので、「保存して次の申告書作成に進む」をタップします。

これまで基礎控除は「一律38万円」でしたが、令和2年から合計所得金額が2,400万円(年収2,595万円)以下の人は、「48万円」に引き上げられています。

詳細は、こちらの記事で確認することができますので、調べている方がいたら参考にしてみてください。

次に、「あなたの情報」と「給与支払者(勤務先)の情報」、「令和2年分・基礎控除申告書(基礎控除の額)」の確認画面が表示されますので、内容を確認してから「確定」をタップしてください。

保険料控除や配偶者控除の情報を入力した方は、「令和3年分配偶者控除申告書」や「令和3年分保険料控除申告書」などの内容も表示されますので、確認するようにしてください。

出力形式の選択

ここでは、入力したデータを「電子データ」または「書面印刷」のどちらで出力するか?を選択します。

勤務先が年末調整の電子化に対応している場合

データのまま勤務先に提出できるようになっていますので、「電子データで出力する」を選択します。(※出力形式については、勤務先の指示に従って対応するようにしてください。)

勤務先が年末調整の電子化に対応していない場合

今まで通り申告書に記入(手書き)するか、「年末調整アプリ」を利用して作成した申告書データをプリントアウトして提出する必要がありますので、「書面印刷」を選択してください。

出力形式の選択が済んだら、「出力する控除申告書」(今回は、基礎控除申告書のみ)を確認してから「次のステップに進む」をタップしてください。

(※所得金額調整控除申告書は、今回条件に該当しなかったため、選択(出力)できません。)

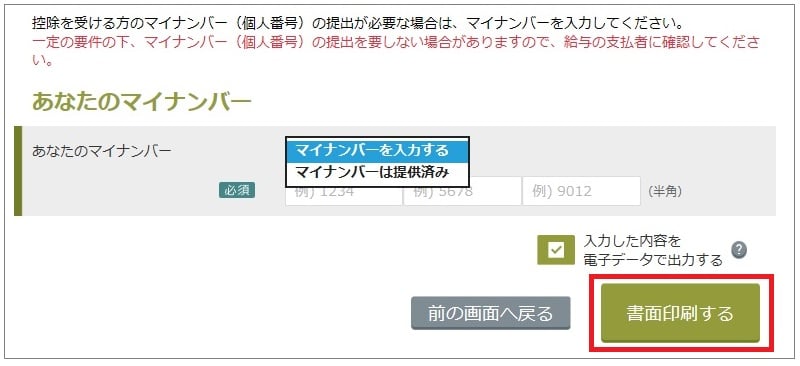

マイナンバーの入力

あなた(本人)のマイナンバーについてですが、こちらは勤務先の指示に従って入力するようにしてください。

勤務先の指示が入力不要ということであれば、「マイナンバーは提供済み」を選択して、「電子データで出力する」または「書面印刷する」をタップしてください。

これでアプリでの入力は終了です。

あとは、勤務先の指示に従って電子データで送信するか、書面を印刷してから勤務先に提出するようにしてください。

最後に

私の勤務先も昨年(令和2年)から年末調整の電子化に対応するようになり、こちらの「年末調整ソフト」を利用しています。

年末調整ソフトを使うと、面倒な「所得の見積額」の計算や「控除額」の計算を自動的に行ってくれるため、PCやスマホ操作に慣れている方はぜひ活用してみてください。

もし、今回の記事の内容でわからない点などありましたら、「お問い合わせフォーム」よりメッセージをいただけると幸いです。