令和2年度の所得税の改正から、年収が850万円を超えると実質「増税」となっていますが、年収850万円超でも介護が必要な世帯や子育て世代については、税の負担が少なく済むように「所得金額調整控除」が創設されています。

この「所得金額調整控除」を受ける場合は、今年(令和6年)の年末調整で「所得金額調整控除申告書」に必要事項を記入(※)して提出する必要があります。(※勤務先が年末調整の電子化に対応していない場合)

そこで今回は、「令和6年分・所得金額調整控除申告書」の書き方を記入例付で解説していますので、ぜひ参考にしてみてください。

所得金額調整控除が受けられる人の要件

まずはじめに、所得金額調整控除を受けられる人の要件から確認していきましょう。

「所得金額調整控除」が受けられる人の要件は、主たる給与収入が850万円を超える人で、以下のいずれかに該当する人です。

「主たる給与収入」とは、年末調整の書類を提出している会社(1か所)からもらっている給与です。税務署に確認したところ、2か所以上の会社から給与をもらっている場合は合算できないということなので注意してください。(2か所以上の会社から給与をもらっている方は確定申告となります。)

また、基礎控除申告書や配偶者控除等申告書に記載するときは、「令和6年中の合計所得金額(見積額)」で判定をしますが、「所得金額調整控除」は「令和6年中の主たる給与収入」で判定することなっていますので、間違えないようにしてくださいね。

共働き世帯の場合

夫婦ともに年収が850万円を超える場合で、年齢23歳未満のお子さん(扶養親族)がいる場合は、夫婦それぞれで「所得金額調整控除」を受けることができます。

(※「扶養控除」は、今まで通り「夫婦いずれか」となります。)

年収850万円以下の場合や上記の要件に該当しない場合は対象外となりますので、「所得金額調整控除申告書」の記入は不要です。(850万円を超えるか、超えないか?わからないときは、記入しておくことをおススメします。)

それでは、「所得金額調整控除申告書」の記入方法を解説していきます。

令和6年・所得金額調整控除申告書の書き方

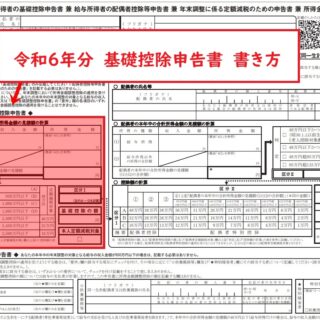

所得金額調整控除申告書は、下記の「令和6年分・給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」の中に組み込まれています。(一つの書類で3つの申告を行うことになります。)

ここからは、所得金額調整控除申告書の「要件」→「扶養親族等」→「特別障害者」欄の順に記入方法を解説していきます。

「要件」の記入方法

下記の4つの要件の中で該当するものに✔を入れます。

※2つ以上該当する場合は、いずれか1つに✔を入れれば良いことになっています。

「扶養親族等」の記入方法

こちらは、下記の「要件」に✔を入れた人が記入する欄です。

- 同一生計配偶者が特別障害者である

- 扶養親族が特別障害者である

- 扶養親族が年齢23歳未満である

「氏名(フリガナ)」

同一生計配偶者または扶養親族の氏名(フリガナ)を記入してください。

「個人番号」

同一生計配偶者または扶養親族の個人番号(マイナンバー12桁)を記入する欄ですが、会社によっては記入しないで提出する場合がありますので、勤務先で確認するようにしてください。

「生年月日」

同一生計配偶者または扶養親族の生年月日を記入してください。

「あなたと配偶者の住所または居所が異なる場合の配偶者の住所または居所」

あなたと配偶者または扶養親族の住所が異なる場合は、配偶者または扶養親族の住所(居所)を記入しますが、あなたと配偶者または扶養親族の住所が同じ場合は、記入不要(空欄でok)です。

「あなたとの続柄」

あなたと配偶者または扶養親族の続柄(妻・父・母・子など)を記入してください。

「合計所得金額(見積額)」

配偶者または扶養親族の令和6年中(令和6年1月1日~令和6年12月31日)の合計所得金額(見積額)を記入してください。

「所得金額調整控除申告書」は、今年最後の給与をもらう前日までに提出するため、所得金額は直近の給与明細などを参考に見込み額(※)を計算して記入するようにしてください。

※令和5年分の所得金額の計算方法については、こちらの記事の中で解説していますので、よろしければ参考にしてみてください。

▶<年末調整2024>令和6年分・配偶者控除等申告書の書き方を記入例付で解説

※令和6年中の合計所得金額の見積額が48万円を超える場合は対象外となります。 (給与のみの場合は給与収入が103万円以下の人が対象です。)

「特別障害者」欄の記入方法

こちらは、下記の「要件」に✔を入れた人が記入する欄です。

- あなた自身が特別障害者である

- 同一生計配偶者が特別障害者である

- 扶養親族が特別障害者である

「★特別障害者に該当する事実」に障害者手帳の種類や交付日、障害の等級を記入してください。

ただし、扶養控除等申告書に記入している特別障害者と同一の場合は、「扶養控除等申告書のとおり」欄に✔を入れてもokです。

所得金額調整控除申告書の記入例

あなた自身が特別障害者である場合

「要件」の「あなた自身が特別障害者である」の□に✔を入れ、一番右側の「★特別障害者に該当する事実」に障害者手帳の種類や交付日、障害の等級を記入してください。

<記入例>

同一生計配偶者が特別障害者である場合

「要件」の「同一生計配偶者が特別障害者である」の□に✔を入れ、右側の「☆扶養親族等」と「★特別障害者に該当する事実」欄に記入します。

扶養親族が特別障害者である場合

「要件」の「扶養親族が特別障害者である」の□に✔を入れ、右側の「☆扶養親族等」と「★特別障害者に該当する事実」欄に記入します。

扶養親族が年齢23歳未満である場合

「要件」の「扶養親族が年齢23歳未満である」の□に✔を入れ、右側の「☆扶養親族等」欄に記入します。

<記入例>

以上で「所得金額調整控除申告書」の記入は完了です。

控除額はいくらなの?

所得金額調整控除額は、次の計算式で算定します。

所得金額調整控除額=(給与収入-850万円)×10%

例えば、給与収入が950万円の場合は、

(950万円-850万円)×10%=10万円

所得金額調整控除額は10万円となります。

ただし、年収1,000万円が上限となりますので、年収1,000万円以上の場合は控除額が一律15万円となります。

(控除額の計算は会社で行いますので、記入欄はありません。)

令和2年から年末調整の電子化がスタートしています!

勤務先が年末調整の電子化に対応していない場合は、今まで通り申告書に記入する必要がありますが、国税庁からリリースされている「年末調整ソフト」を使って作成した申告書データをプリントアウトして提出することも可能です。

最後に

「所得金額調整控除申告書」は、令和2年の所得税の改正で登場した書類ですが、記入の仕方は昨年と同様です。

私の職場でも9月に入り顧問税理士と打ち合わせをしながら準備を進めています。もし今回の記事でご不明な点等ありましたら、「お問い合わせフォーム」からメッセージをいだけると幸いです。