寡婦・特別の寡婦・寡夫控除は、夫と離婚した人や夫を病気や事故で亡くした人で再婚をしてない人を対象に「所得税や住民税の負担を減らしてあげますよ!」という税金の軽減制度です。

最近は離婚する人が多くなっていますが、私の勤務先でも「寡婦・特別の寡婦・寡夫控除」のことをよく知らないという人が多いです。

そこで今回は、寡婦・特別の寡婦・寡夫の条件や年末調整のときに会社に提出する「平成31年分給与所得者の扶養控除等申告書」の書き方について解説していますので、よろしければ参考にしてみてください。

詳しくは、こちらの記事で解説をしていますので、ぜひ参考にしてみてください。

寡婦・寡夫とは

寡婦(かふ)とは、

・夫が病気や事故で亡くなった(死別)後、再婚していない女性

・夫と離婚した後、再婚していない女性

のことをいい、

寡夫(カフ)とは、

・妻が病気や事故で亡くなった(死別)後、再婚していない男性

・妻と離婚した後、再婚していない男性

のことをいいます。

税法上、寡婦または寡夫に該当する場合は、所得から一定額の控除を受けることができ、税額が軽減される制度があります。

そこで、まずは寡婦(寡夫)控除について、条件と控除額を確認していきましょう。

寡婦(寡夫)控除とは

寡婦(寡夫)控除には、「寡婦」「特別の寡婦」「寡夫」の3つの区分にわかれていますので、それぞれ別々に解説していきます。

寡婦の条件と控除額

その年の12月31日の時点で、下記のいずれかに該当する女性は「寡婦」となりますので、寡婦控除を受けることができます。

または、

こちらの表でも確認することができます。

(※クリックすると拡大します。)

(※クリックすると拡大します。)

寡婦控除を受けると、所得税と住民税が次のように軽減されることになります。

| 所得税 | 所得税を計算する所得額から27万円を差し引くことができる |

|---|---|

| 住民税 | 住民税を計算する所得額から26万円を差し引くことができる |

※所得税(住民税)が27万円(26万円)減るということでありませんので、注意してくださいね。(詳しくはのちほど解説していきます。)

夫が病気で亡くなったり、離婚した後、再婚せず小さなお子さんがいる「ひとり親のお母さん(母子家庭)」などは寡婦に該当します。

また、寡婦には年齢制限がありませんので、例えば、夫と死別→再婚していない→扶養親族の子どもがいない→所得が500万円以下という場合でも寡婦に該当します。

※未婚の母(シングルマザー)の寡婦控除については、現在、見直しが検討されていて、2019年度(平成31年)の税制改正で結論が出ることになっています。(おそらく、今後は「寡婦控除」が適用できるようになると思います。)

特別の寡婦の条件と控除額

上記の寡婦(女性)のうち、その年の12月31日の時点で、次の3つの条件をすべて満たす場合は「特別の寡婦(とくべつのかふ)」に該当します。

「特別の寡婦」に該当する場合は、「(一般の)寡婦」に比べ、控除額が大きくなります。

| 所得税 | 所得税を計算する所得額から35万円を差し引くことができる |

|---|---|

| 住民税 | 住民税を計算する所得額から30万円を差し引くことができる |

所得金額500万円以下は、給与所得のみの場合、給与収入6,888,889円以下となりますので、該当する方は多いと思います。

寡夫の条件と控除額

寡夫控除は、その名のとおり男性が受けることのできる控除です。

寡夫控除を受けるためには、その年の12月31日の時点で、次の3つの条件をすべて満たす必要があります。

寡婦の男性版ということになりますが、寡婦(女性)より条件が厳しくなっていますね。

寡夫控除を受けると、所得税と住民税が次のとおり軽減されます。

| 所得税 | 所得税を計算する所得額から27万円を差し引くことができる |

|---|---|

| 住民税 | 住民税を計算する所得額から26万円を差し引くことができる |

このように、寡婦・特別の寡婦・寡夫に該当する場合は、税額が軽減されることになっています。

実際に、どれくらい節税できるのか?所得税の例で確認してみましょう。

例えば、夫と離婚して再婚していないAさんの場合

扶養親族である子7歳(所得額0円)がいる

↓

給与年収見込み額300万円(所得額192万円)

↓

「特別の寡婦」に該当する

↓

所得額から各種控除を差し引く

192万円(所得額)-38万円(基礎控除)-35万円(特別の寡婦控除)=119万円(課税所得金額)

↓

所得税の計算

119万円(課税所得金額)×0.05(税率)=59,500円(所得税)

↓

復興特別所得税の計算

59,500円(所得税)×0.021(税率)=1,249円(復興特別所得税)

↓

所得税額(年額)

59,500円(所得税)+1,249円(復興特別所得税)=60,700円(100円未満切り捨て)

特別の寡婦控除を受けなかった場合の所得税額は、

192万円(所得額)-38万円(基礎控除)=154万円(課税所得金額)

154万円(課税所得金額)×0.05(税率)=77,000円(所得税)

77,000円(所得税)×0.021(税率)=1,617円(復興特別所得税)

77,000円(所得税)+1,617円(復興特別所得税)=78,600円(100円未満切り捨て)

78,600円となりますので、Aさんの場合、申告するだけで17,900円の節税となります^^

でも、どうやって申告するの?

寡婦・特別の寡婦・寡夫の申告方法は、給与収入(会社員、パート、アルバイト)のみの方は、年末調整や入社したときに会社に提出する「給与所得者の扶養控除等申告書」で申告します。

また、個人事業主やフリーランスの方は、確定申告のときに申告書に記載します。

ここでは給与所得者(パートやアルバイトも含む)の申告方法について、解説していきます。

<年末調整>平成31年分給与所得者の扶養控除等申告書の書き方

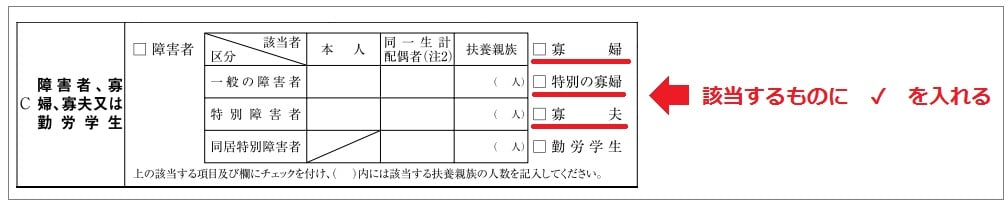

寡婦、特別の寡婦、寡夫に該当する方が「給与所得者の扶養控除等申告書」で記入する箇所は、「C 障害・寡婦、寡夫又は勤労学生」欄の①と②です。

①寡婦・特別の寡婦・寡夫を選ぶ

こちらは該当するものに✔をつけます。

②左記の内容について

続いて、その右側の「左記の内容」欄ですが、こちらには、「死別、離婚、生死不明」「扶養親族や生計を一にしている子の氏名」「所得の見積額」などを記入しますが、書き方に決まりはありません。

そこで、私の勤務先で記入してもらっている例を載せておきますので、参考にしてみてください。

「所得の見積額」について

平成31年中の所得の見積額は、来年の所得を予想して記入します。

ただし、所得の見積額は年収ではないので注意してくださいね。

所得額は、給与収入のみの方の場合、給与収入から給与所得控除額を引いた金額となります。

給与収入のみの方で、毎年給与の変動が少ない方は、過去の源泉徴収票の「給与所得控除後の金額」の金額でもOKです。

最後に

寡婦・特別の寡婦・寡夫控除は、税額が安くなるだけでなく、それ以外の所得税や住民税によって判定される「公営住宅の賃料」や「お子さんの保育料」にも影響してきますので、該当する場合は申告を忘れないようにしてくださいね。

また、先ほどもお伝えしたとおり、現在、未婚の母(シングルマザー)は、寡婦・特別の寡婦控除を受けることができませんが、今後、2019年度(平成31年)の税制改正以降に結論が出ることになっていますので、期待したいですね。