今回は、年末調整のときに会社に提出する「平成31年分・給与所得者の扶養控除等申告書」の「源泉控除配偶者」欄の記載方法について解説します。

源泉控除対象配偶者の条件や所得の見積額の記載方法などを調べている方がいたら、参考にしてみてください。

源泉控除対象配偶者に該当する人の条件

まず、源泉控除対象配偶者に該当する人の条件から確認していきましょう。

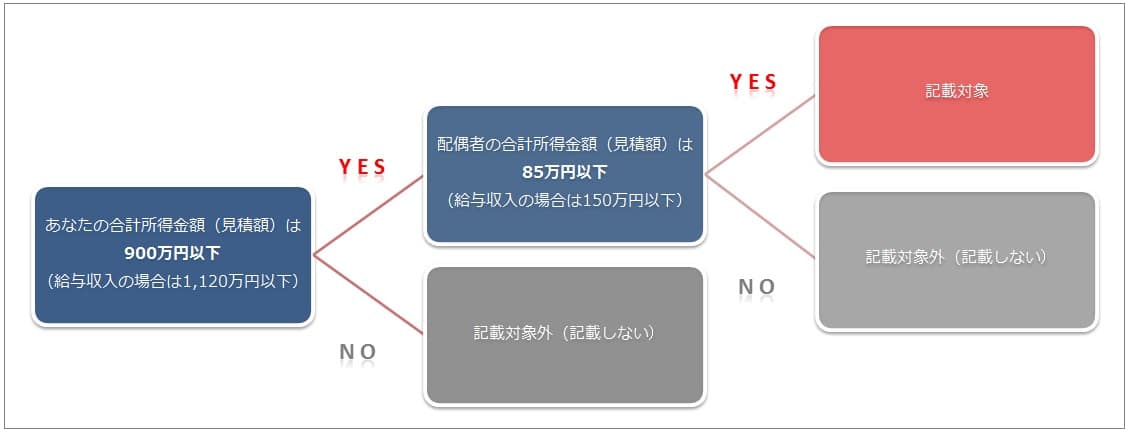

源泉控除対象配偶者は「あなたの合計所得金額」と「配偶者の合計所得金額」で、次のように判定されます。

源泉控除対象配偶者の条件をまとめると、次のようになります。

- 給与所得者の合計所得金額が900万円以下

- 給与所得者と生計を一にする配偶者(※)の合計所得金額が85万円以下

(※青色事業専従者として給与の支払いを受ける人、または白色事業専従者は除く。)

該当しない場合は、「A源泉控除対象配偶者」欄への記載は不要ですが、別の書類「配偶者控除等申告書」への記入が必要です。

「配偶者控除等申告書」は、配偶者控除や配偶者特別控除を受けるときに会社へ提出する書類です。詳しくは、こちらの記事で解説していますので、よろしければ参考にしてみてください。

▶年末調整!平成30年分「配偶者控除等申告書」の書き方を記入例付で解説

<平成31年分>給与所得者の扶養控除等申告書「源泉控除対象配偶者」の記載方法

では、給与所得者の扶養控除等申告書の「A 源泉控除対象配偶者」の記載方法を解説していきます。

まず、「氏名(フリガナ)」「個人番号※」「生年月日」を記入します。(※マイナンバーについては、会社側で記入する場合がありますので、勤務先で確認するようにしてください。)

続いて、源泉控除対象配偶者の「平成31年中の所得の見積額」、「住所」を記入します。

※源泉控除対象配偶者が海外に住んでいる場合は、「非居住者である親族」欄に〇を付けてください。

「平成31年中の所得の見積額」の記載方法

こちらは見積額なので、来年(平成31年中)1年間にもらうであろう金額を予想して記入すればokです。

(給与の変動が少ない方は今年の所得額を、給与に変動がある方は、直近1ヶ月分の給与を参考に所得額を記入してください。)

※所得額は、給与等の収入額を記載するのではなく、収入から必要経費(給与所得控除)を引いた額を記入してくださいね。

パートやアルバイトをしている方の場合は、次の計算式となります。

所得の見積額=給与収入-給与所得控除額

「給与所得控除額」とは、給与収入を得ている人を対象にした経費です。

給与所得控除額は、収入額に応じて変動しますが、給与収入が1,625,000円未満の場合は65万円となります。

例えば、

給与収入が150万円の方の所得の見積額:150万円-65万円=85万円

給与収入が120万円の方の所得の見積額:120万円-65万円=55万円

給与収入が100万円の方の所得の見積額:100万円-65万円=35万円

給与収入が70万円の方の所得の見積額:80万円-65万円=15万円

計算の結果がマイナスになる場合は「0円」と記載します。

65万円を引いて計算された所得の見積額が85万円を超えた場合は、源泉控除対象配偶者には該当しないため、「A源泉控除対象配偶者」欄への記載は不要です。

給与収入以外に年金を受給している方は、こちらを参考にしてみてください。

▶<所得の見積額>年金と給与、両方もらっている場合の記載方法を解説

「住所」の記載方法

給与所得者と住所が同じ場合は、「同上」と記入すればokですが、給与所得者と同居していない場合は、そちらの住所を記入してください。

非居住者(国内に住民票がなく海外に住んでいる)の場合は、別途添付書類が必要です。

▶年末調整:親族関係書類と送金関係書類って具体的に何を添付すればいい?

以上で記入は完了です!

▶年末調整:平成31年分「扶養控除申告書」の書き方を記入例付で解説!

最後に

今回の「源泉控除対象配偶者」を申告する意味ですが、これは、あなたの毎月の給与から差し引く源泉所得税を計算するときに利用します。

会社は「源泉控除対象配偶者」に該当する人がいる場合、その人の所得税を計算するときに、扶養親族等の数を「1人」とカウントして計算します。

つまり、扶養親族等の数「0人」より、引かれる源泉所得税が少なくなりますので、面倒でも記入漏れのないようにしてくださいね。