令和6年分の年末調整から「配偶者控除・配偶者特別控除」を受ける場合は、「給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼) 年末調整に係る定額減税のための申告書 (兼)所得金額調整控除申告書」の「給与所得者の配偶者控除等申告書(兼)年末調整に係る定額減税のための申告書」欄に記入することになっています。(※勤務先が年末調整の電子化に対応していない場合)

そこで今回は「令和6年分・配偶者控除等申告書(兼)年末調整に係る定額減税のための申告書」の書き方を記入例付で解説していますので、ぜひ参考にしてみてください。

令和6年分・給与所得者の配偶者控除等申告書(兼)年末調整に係る定額減税のための申告書の書き方

給与所得者の配偶者控除等申告書は、下記の「令和6年分・給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」の中に組み込まれています。(1枚の申告書で3つの申告ができるようになっています。)

記入の前にチェック!

給与所得者の配偶者控除等申告書は、年末調整で「配偶者控除」または「配偶者特別控除」を受けるときに会社へ提出する書類です。

ただし、申告できる人は限られていますので、まず下記の2つの要件をクリアしているか?確認してください。

平成30年度の配偶者控除の改正から、共働き世帯の負担を軽減するため、配偶者の所得が高くても配偶者(特別)控除が受けられるように、給与所得者(本人)の合計所得金額(見積額)も判定の対象になっています。

上記の要件に該当しない人、独身で配偶者のいない人、配偶者控除または配偶者特別控除を受けない人は、こちらの申告書への記入は不要です。

続いて「給与所得者の基礎控除申告書」の「区分I」(A)(B)(C)を確認してください。

この時点で(A)(B)(C)に該当しない場合は、配偶者控除または配偶者特別控除は受けることができませんので、「給与所得者の配偶者控除等申告書」の記入は不要です。

給与所得者の基礎控除申告書の記入方法については、こちらの記事で解説していますので、まだ記入が済んでいない方がいたら参考にしてみてください。

それでは、給与所得者の基礎控除申告書の記入方法を確認していきましょう。

配偶者の氏名等を記入する

まず、配偶者の情報を記入します。

- 氏名

- 個人番号

- 生年月日

- あなたと配偶者の住所または居所が異なる場合の配偶者の住所または居所

- 非住居である配偶者

- 生計を一にする事実

配偶者の氏名(フリガナ)を記入します。

配偶者のマイナンバー(12桁)を記入する欄ですが、会社によっては、記入しないで提出する場合がありますので、勤務先で確認するようにしてください。

配偶者の生年月日を記入してください。

あなたと配偶者の住所が異なる場合は、配偶者の住所(居所)を記入します。

あなたと配偶者の住所が同じ場合は、記入不要(空欄でok)です。

配偶者が海外に住んでいる場合は、〇をつけてください。

※親族関係書類を添付する必要があります。

▶年末調整2023:親族関係書類と送金関係書類って何を添付すればいい?

海外に住んでいる配偶者へ、送金した金額(生活費や学費、医療費など)を記入してください。

※送金した事実を証明する書類を添付する必要があります。

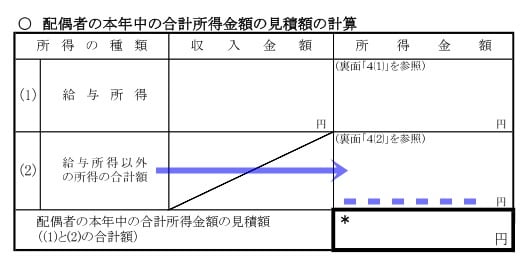

配偶者の本年中の合計所得の見積額の計算の記入方法

続いて、下記の「配偶者の本年中の合計所得額の見積額」欄の記入方法を解説します。

(1)給与所得の収入金額と所得金額を記入する。

(1)給与所得の「収入金額」→「所得金額」の順に記入していきます。

(1)の「収入金額」欄には、令和6年中(令和6年1月1日~令和6年12月31日まで)の給与収入金額を記入します。

次に「所得金額」を記入しますが、「所得金額」とは、給与の「収入金額」から「給与所得控除額」を引いた金額となります。

下の表では、給与収入ごとに給与所得控除後の金額「所得金額」を確認することができます。

| 収入金額 | 所得金額 |

|---|---|

| 1円以上~550,999円以下 | 0円 |

| 551,000円以上~1,618,999円以下 | 給与収入-550,000円 |

| 1,619,000円以上~1,619,999円以下 | 1,069,000円 |

| 1,620,000円以上~1,621,999円以下 | 1,070,000円 |

| 1,622,000円以上~1,623,999円以下 | 1,072,000円 |

| 1,624,000円以上~1,627,999円以下 | 1,074,000円 |

| 1,628,000円以上~1,799,999円以下 | 給与収入÷4=A(1,000円未満切り捨て) Aの金額×2.4+10万円 |

| 1,800,000円以上~3,599,999円以下 | 給与収入÷4=A(1,000円未満切り捨て) Aの金額×2.8-8万円 |

令和2年から給与所得控除は10万円引き下げられています。

例えば、給与収入が1,700,000円だった場合の「所得金額」は、上記の表の「収入金額」に当てはめて次の計算式を使い算定します。

1,700,000円÷4=425,000円

425,000円×2.4+100,000円=1,120,000円

「所得金額」は1,120,000円となりましたので、次のように記入します。

続いて「(2)給与所得以外の所得の合計額」を記入していきます。

(2)給与所得以外の所得の合計額を記入する。

給与以外に所得がある人は、「(2)給与所得以外の所得の合計額」の「所得金額」へ記入してください。

給与所得以外の所得とは、「事業所得」「雑所得」「配当所得」「不動産所得」「退職所得」などですが、詳細を確認したい方は、国税庁HP「給与所得以外の所得の種類等(令和6年分)」を参考にしてみてください。

「配偶者の本年中の合計所得金額の見積額」を記入する。

最後に、(1)と(2)の「所得金額」の合計を「配偶者の本年中の合計所得金額の見積額」へ記入してください。

給与所得以外に所得がない場合は、「所得金額」に「0円」と記入して、給与の「所得金額」をそのまま↓「配偶者の本年中の合計所得金額の見積額」へ記入してください。

判定

続いて、下記の「判定」欄の記入方法を解説します。

こちらは、先ほど計算した「配偶者の本年中の合計所得金額の見積額」を「判定」に当てはめて、4つの中から該当する□に✔を入れ、その番号①~④を「区分Ⅱ」へ記入してください。

今回の記入例では「配偶者の本年中の合計所得金額の見積額」が1,120,000円となっていますので、「判定」は「95万円超133万円以下」の□に✔を入れ、「区分Ⅱ」へ「④」(配偶者特別控除)と記入しています。

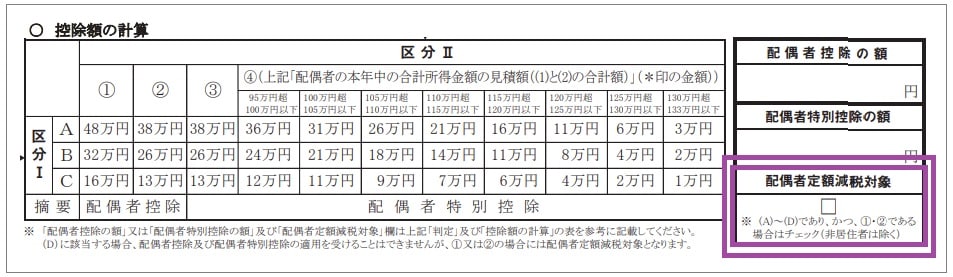

控除額の計算

最後は「控除額の計算」です。

計算と言っても、記号と番号を当てはめて該当する金額を記入するだけです。

まず、「給与所得者の基礎控除申告書」↓の「区分Ⅰ」のA~Cを確認してください。

次に「給与所得者の配偶者控除等申告書」↓の「区分Ⅱ」の①~④の番号を確認してください。

では、「控除額の計算」の記入方法(4つの例)を解説します。

【例1】:「区分Ⅰ」⇒「A」「区分Ⅱ」⇒「①」の場合

Aの行と①の列が交わる箇所には「48万円」と記載されていますので、控除額は「48万円」です。

そして、その下の「摘要」欄は「配偶者控除」となっていますので、

↓

「配偶者控除の額」に「48万円」と記入します。

【例2】:「区分Ⅰ」⇒「A」「区分Ⅱ」⇒「②」の場合

Aの行と②の列が交わる箇所には「38万円」と記載されていますので、控除額は「38万円」です。

そして、その下の「摘要」欄は「配偶者控除」となっていますので、

↓

「配偶者控除の額」に「38万円」と記入します。

【例3】:「区分Ⅰ」⇒「B」「区分Ⅱ」⇒「③」の場合

Bの行と③の列が交わる箇所には「26万円」と記載されていますので、控除額は「26万円」です。

その下の「摘要」欄は「配偶者特別控除」となっていますので、

↓

「配偶者特別控除の額」に「26万円」と記入します。

【例4】:「区分Ⅰ」⇒「B」「区分Ⅱ」⇒「④」の場合

「区分Ⅱ」が「④」の場合は、下記のように「配偶者の本年中の合計所得金額の見積額」を該当する欄に当てはめて控除額を確認します。

例えば、「配偶者の本年中の合計所得金額の見積額」が107万円の場合は、「105万円超~110万円以下」の欄を確認します。Bの行と④「105万円超~110万円以下」の列が交わる箇所には「18万円」と記載されていますので、控除額は「18万円」です。

そして、その下の「摘要」欄は「配偶者特別控除」となっていますので↓

「配偶者特別控除の額」に「18万円」と記入します。

配偶者定額減税欄の書き方

令和6年は定額減税があったため「配偶者定額減税対象」欄が追加されています。こちらの記入方法については以下のとおりです。

下記の画像のように、基礎控除申告書の【区分Ⅰ】が「A~D」で配偶者控除等申告書の【区分Ⅱ】が「①か②」の方は配偶者定額減税対象に✔を入れてください。

以上で、令和6年分・給与所得者の配偶者控除等申告書の記入は完了です。

最後に

私の職場でも「給与所得者の配偶者控除等申告書」の記入方法についての質問は非常に多いです。

特に今年は定額減税があったため「配偶者定額減税対象」欄が追加されています。もし今回の記事の内容で記入方法等わからないことがありましたら、「お問い合わせフォーム」からメッセージを頂けると幸いです。