パートやアルバイト先から給与をもらっている場合は、年末調整をしていると思いますので、通常であれば確定申告をする必要はありませんが、年金などの雑所得や他の所得が合計20万円を超える場合は、年末調整を受けていても確定申告をする必要があります。

そこで今回は、年金を受給しながらパート・アルバイト収入がある人の確定申告について、申告書の書き方を記入例付で解説しています。

事前準備

まずはじめに今回の記入例は、下記のモデルケースで記入をしています。

<用意するもの>

(※今回は、所得が公的年金と給与のみなので、確定申告書Aを利用しますが、不動産所得等ある場合は、確定申告書Bを利用しますので、事前に確認するようにしてください。)

<記入の流れ>

今回のケースでは、下記の順に記入していきます。

それでは、確定申告書A(第二表)から記入方法を確認していきましょう。

確定申告書A「第二表」の書き方と記入例

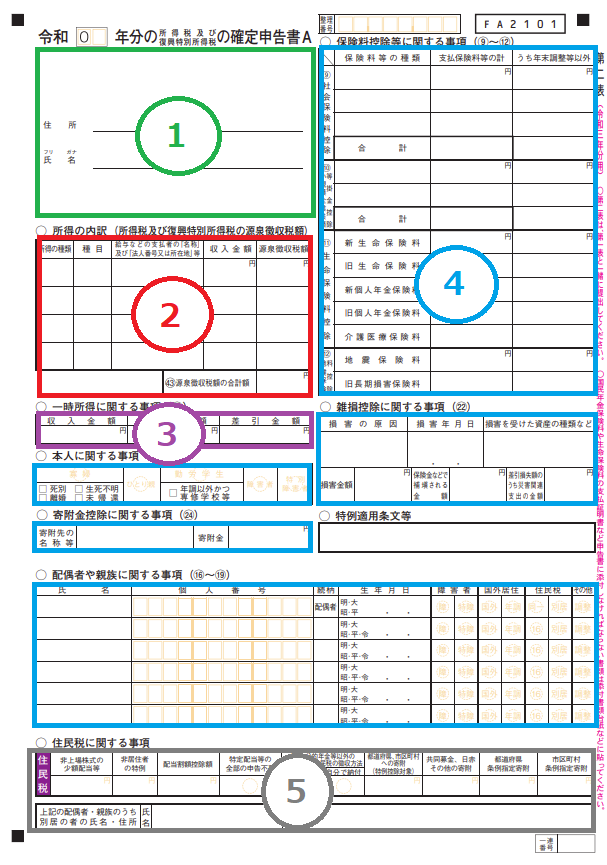

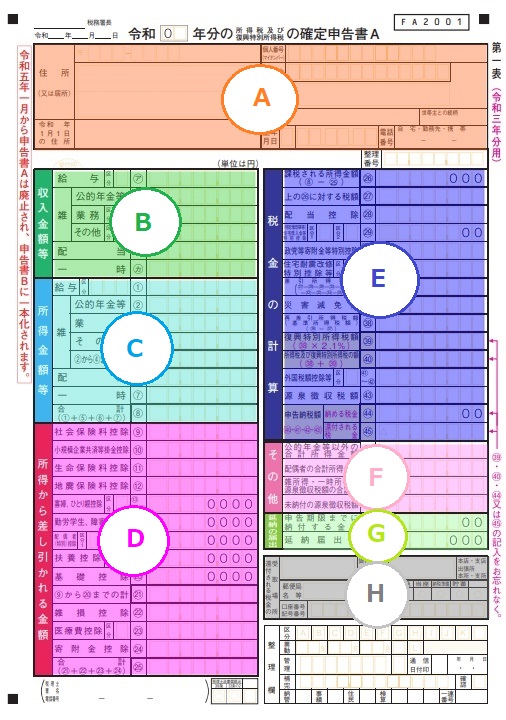

確定申告書A(第二表)を、下の①~⑤に区切り順番に解説していきます。

①氏名・住所等の書き方

「令和〇年分」の〇には、税金計算の対象となる年号を記入します。(令和5年1月1日~令和5年12月31日までの分を、令和6年3月15日までに提出する方は「5」となります。)

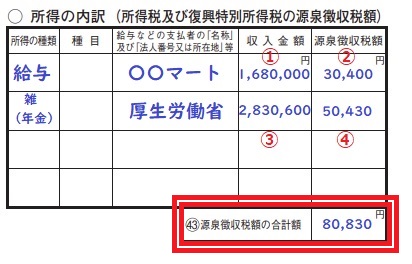

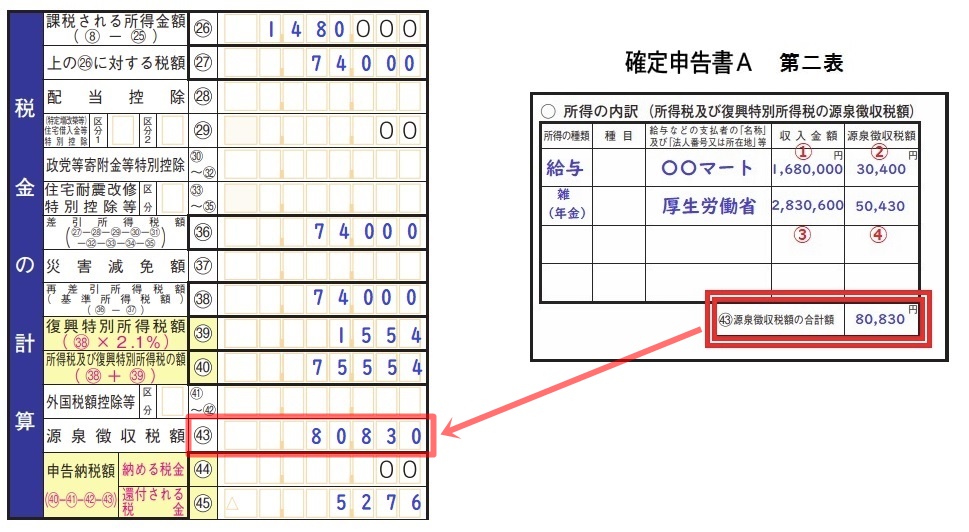

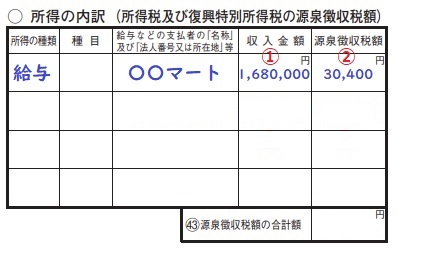

②所得の内訳の書き方

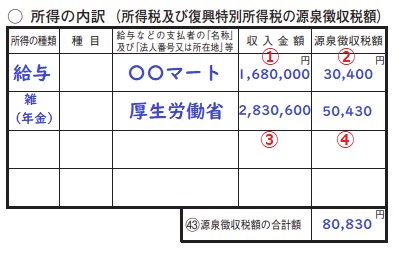

まず、パート・アルバイトの所得から記入していきます。

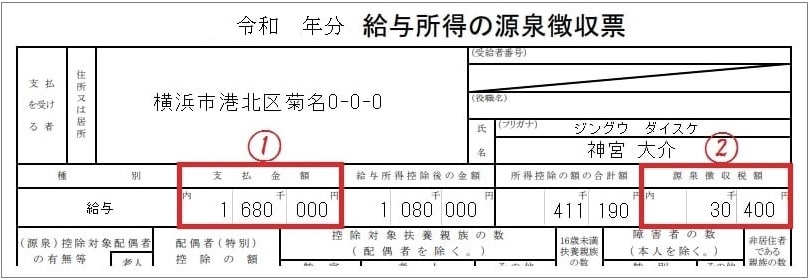

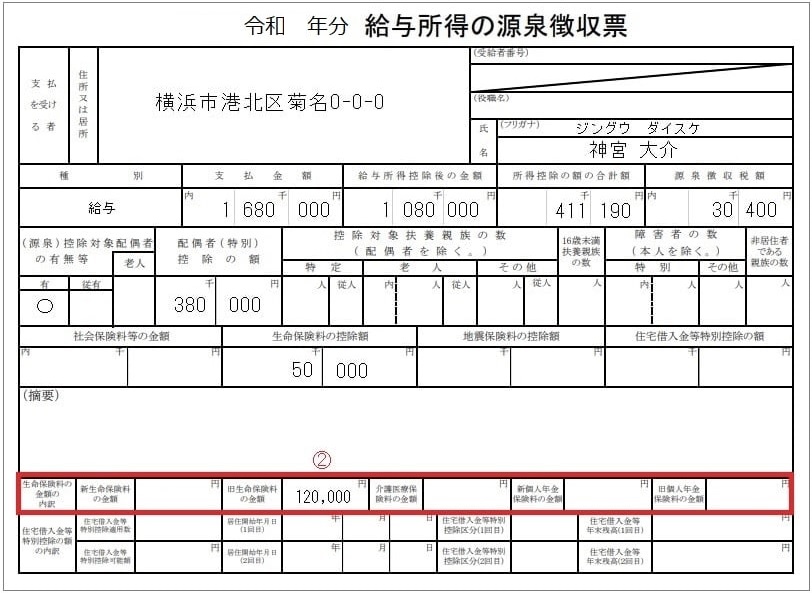

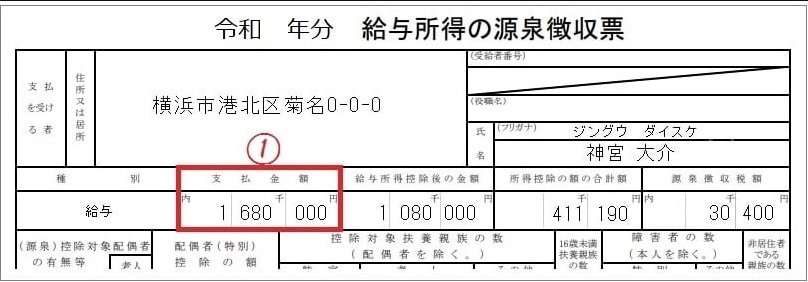

パート・アルバイト先からもらった給与所得の源泉徴収票を見ながら、『所得の種類』には「給与」、『種目・所得の生ずる場所』には「勤務先の名称など」を記入してください。

続いて、『収入金額』と『所得税及び復興特別所得税の源泉徴収税額』には、源泉徴収票↓の①と②の金額をそれぞれ転記します。

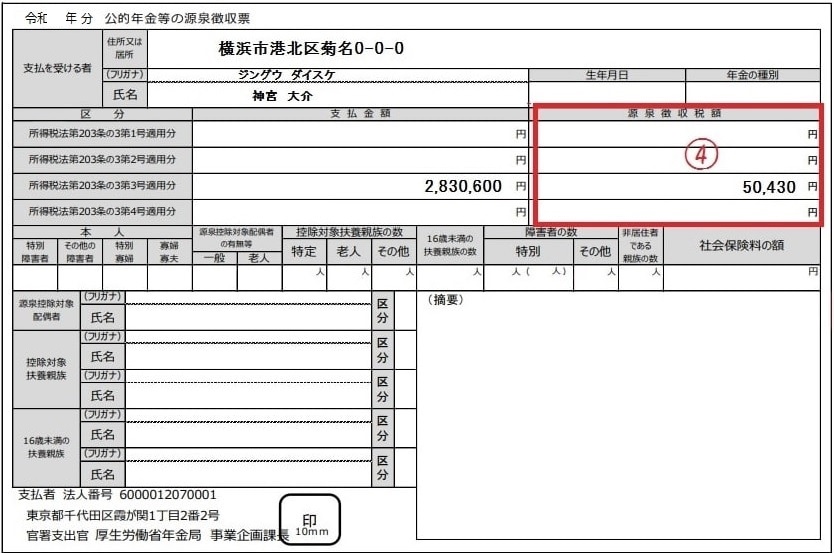

続いて、公的年金の所得を記入していきます。

こちらは、公的年金等の源泉徴収票を見ながら『所得の種類』には「雑(年金)」、『種目・所得の生ずる場所』には「厚生労働省または、日本年金機構」と記入します。

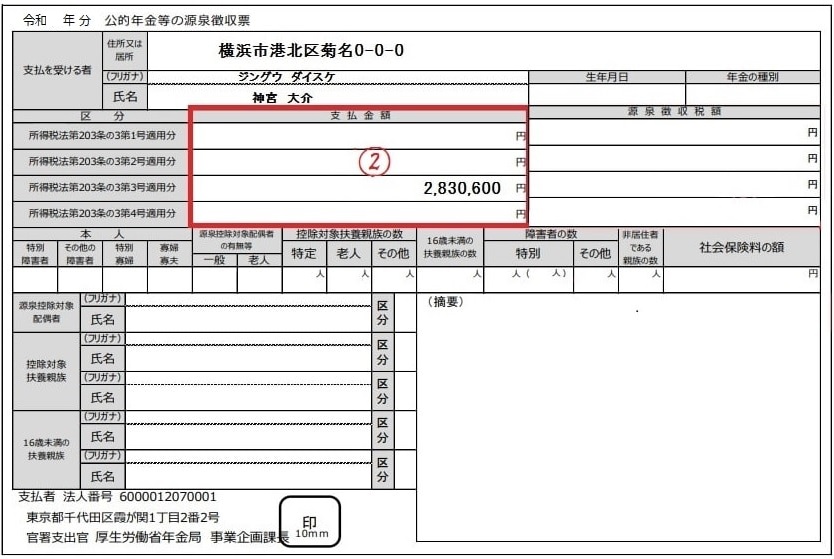

そして、『収入金額』と『所得税及び復興特別所得税の源泉徴収税額』には、源泉徴収票↓の③と④に記載されている金額をそれぞれ転記します。

最後に、②と④の合計を『㊳所得税及び復興特別所得税の源泉徴収税額の合計額』↓に記入してください。

所得の種類:「雑(その他)」

種目・所得の生ずる場所:「契約している会社名(〇〇生命など)」

収入金額:支払調書の「年金の支払金額」

源泉徴収税額:支払調書の「源泉徴収税額」

③一時所得に関する事項の書き方

所得の中に、株式の配当金や個人年金などの収入がある場合は、こちらに記入してください。(公的年金とパート・アルバイト収入のみの方は記入不要です。)

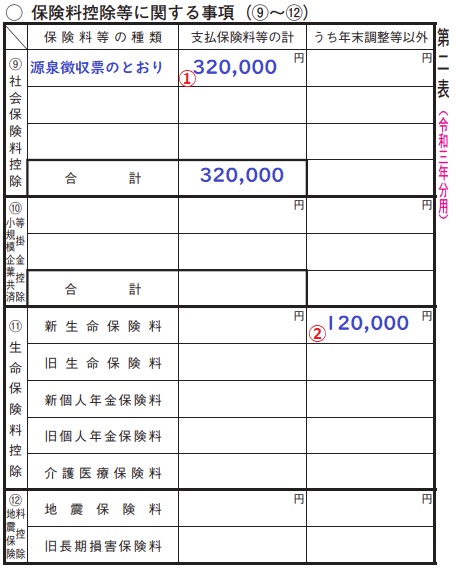

④所得から差し引かれる金額に関する事項の書き方

こちらには、該当する所得控除がある場合に記入します。

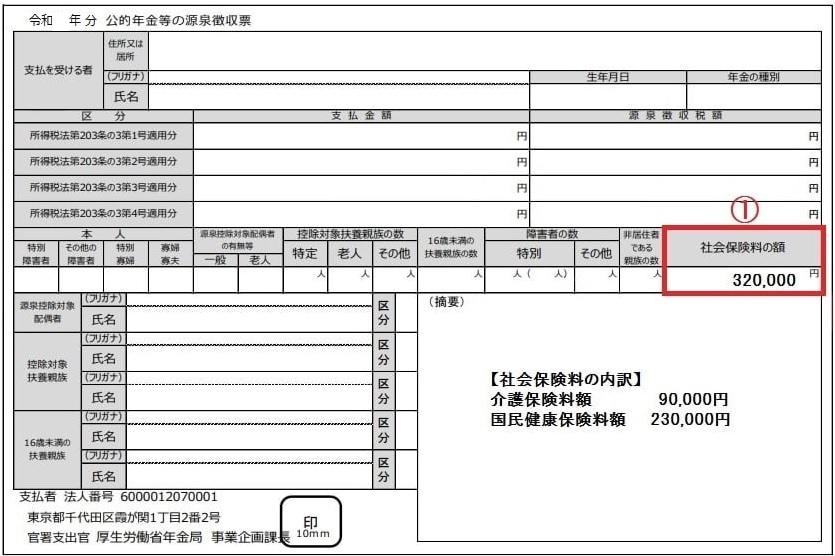

今回のモデルの場合は、国民健康保険に加入していますので、社会保険料控除欄に記入していきます。

『社会保険の種類』には「源泉徴収票のとおり」と記入し、『支払保険料』には、公的年金等の源泉徴収票に記載されている金額↓①を転記します。

(※パート・アルバイト先で社会保険に加入している方は、「給与所得の源泉徴収票」に記載されている「社会保険料等の金額」を転記してください。)

続いて、生命保険料控除の欄にある「旧生命保険料」②に金額を記入します。

こちらは、「給与所得の源泉徴収票」にある↓②の金額を転記します。(※控除額ではなく、実際に支払った金額を記入します。)

その他、新生命保険料や介護医療保険料、新旧個人年金保険料、地震保険や長期損害保険(平成18年12月31日までに契約した分)など支払っている方は、それぞれの源泉徴収票や保険料控除証明書などから金額を記入してください。

その他、該当する控除がある場合は、記入してください。

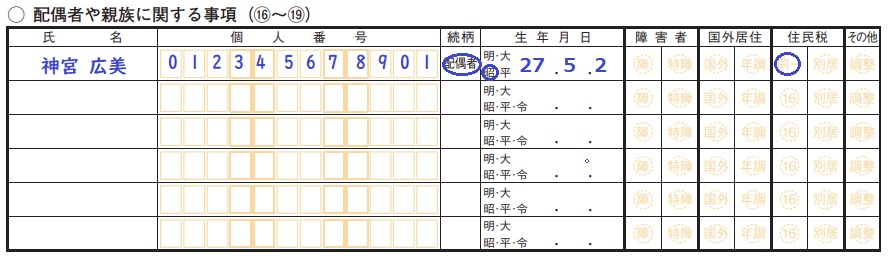

続いて、今回のモデルには妻(専業主婦)がいますので、『配偶者の氏名』、『生年月日』、『個人番号(マイナンバー)』を記入します。

⑤住民税に関する事項の書き方

確定申告をすれば、それをもとに住民税の計算が行われ、納付書が送られてきたり、給与から天引きされたりしますので、こちららは特に記入不要です。

(サラリーマンの方が、株取引や副業を会社に知られたくないときは『徴収方法の選択』の「自分で納付」に〇を付けます。)

続いて、確定申告書A「第一表」の書き方を解説していきます。

確定申告書A「第一表」の書き方と記入例

先ほどと同様に確定申告書A「第一表」を下のようにA~Hに区切り、それぞれ順番に解説していきます。

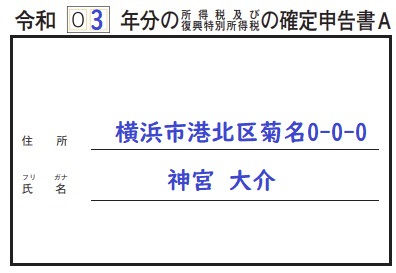

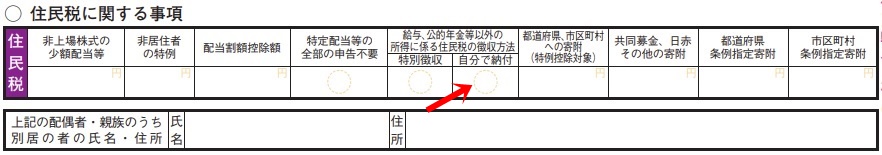

氏名・住所等を記入する

まず、申告書の最上部にある記入箇所から確認していきましょう。

「税務署長」

提出先の税務署名を記入します。その下の「年月日」は、申告書を提出する日付を記入してください。

「令和〇年分」

「令和〇年分」の〇には、税金計算の対象となる年号を記入します。

「令和〇年1月1日の住所」

「令和〇年1月1日の住所」の〇には、提出する年の年号を記入しますので、今年は「5」と記入します。

また、令和6年1日1日の住所が上記の住所と異なる場合は、その住所を記入してください。(同じ場合は、同上でOKです。)

「生年月日」

「生年月日」については、まず「明治⇒1・大正⇒2・昭和⇒3・平成⇒4」を頭に記入してから、年月日を記入するようにしてください。

(記入例は、昭和27年2月15日生まれ「3 27 02 15」と記入しています。)

「フリガナ」

「フリガナ」はカタカナで、濁点、半濁点は1マスとし、姓と名の間は1マス明けて記入してください。

その他、「住所」、「個人番号(マイナンバー)」、「氏名」、「世帯主名」、「世帯主との続柄」、「電話番号」は、記入例を参考にしてみてください。

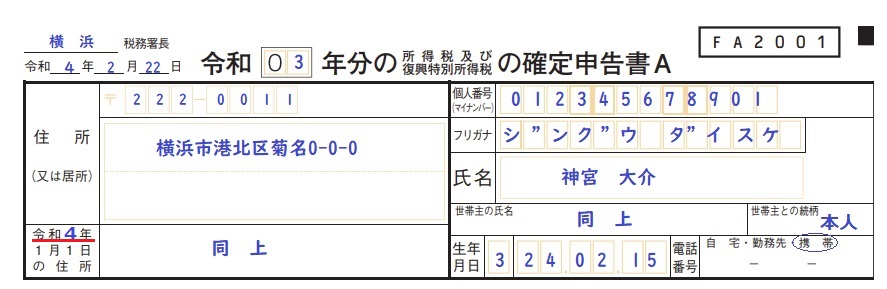

「収入金額等」の書き方

収入金額を記入していきます。

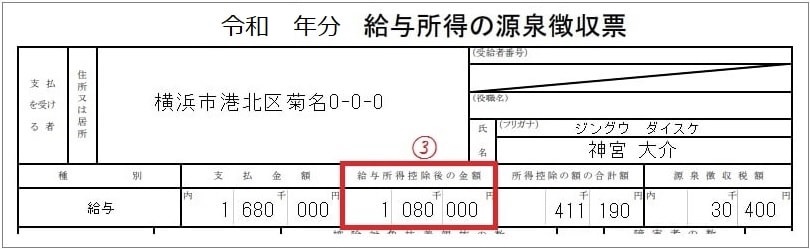

「給与(ア)」には、パート・アルバイト先から発行された「給与所得の源泉徴収票」↓①の支払金額を転記します。

続いて、「公的年金等(イ)」には、「公的年金等の源泉徴収票」↓②の支払金額を転記します。

(※個人年金を受け取っている場合は、雑「その他(ウ)」の欄に記入してください。)

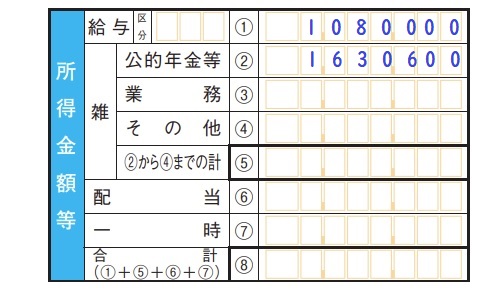

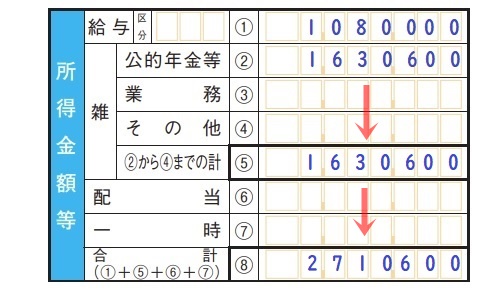

「所得金額」の書き方

ここでは、「給与①」と「雑(公的年金等)②」に記入していきます。

「給与①」には、パート・アルバイト先からもらった「給与所得の源泉徴収票」↓③(給与所得控除後の金額)の金額を転記します。

「雑②」には、公的年金の所得金額を記入しますが、年金の所得額は「公的年金等の源泉徴収票」には記載されていないため、計算をしてから記入します。

計算方法については、こちらの記事で詳しく解説をしていますので、参考にしてみてください。

▶<年金受給者の確定申告>公的年金の雑所得金額の計算方法を解説

続いて「雑(公的年金等)②」を「⑤」へ記入し、「合計⑧」↓に「給与①」と「⑤」の合計を記入してください。

「所得から差し引かれる金額」の書き方

続いて、所得控除を記入していきます。

こちらの記入例は、今回のモデル↓で記入したものです。

ひと通り記入が終わったら、『⑨から⑳までの計』㉑に控除額の合計金額を記入し、さらにその下に該当する所得控除『雑損控除㉒』『医療費控除㉓』『寄付金控除㉔』がある場合は記入してください。

そして、最後に『合計㉑+㉒+㉓+㉔』㉕に合計金額を記入します。

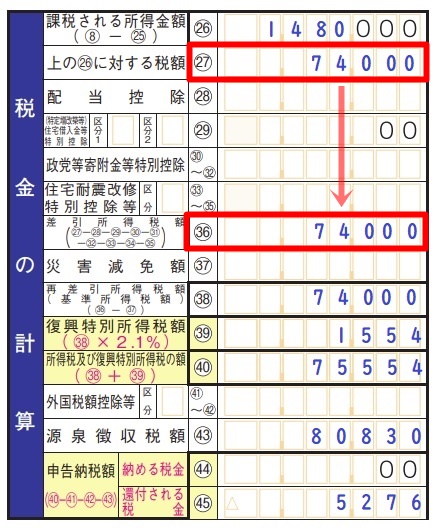

「税金の計算」の書き方

ここからは、税金の計算をしていきます。

『課税される所得金額』㉖

課税される所得金額は、申告書A(第一表)の左側にある『所得金額の合計⑧』-『所得から差し引かれる合計㉕』で求めます。

今回は、2,710,600円-1,230,000円=1,480,600円となりますが、1,000円未満は切り捨てますので「1,480,000円」と記入しています。

『上の㉖に対する税額』㉗

税額の計算方法については、こちらの記事で詳しく解説していますので、参考にしてみてください。

▶確定申告書A:税金の計算「上の㉖に対する税額」の計算方法を解説!

『差引所得金額』㊱

該当する控除がない場合は、『上の㉖に対する税額』㉗をそのまま記入してください。

『再差引所得金額』㊳

こちらも『災害減免額』㊲がない場合は、『差引所得金額』㊱をそのまま記入してください。

『復興特別所得税』㊴

『復興特別所得税』㊴は、『再差引所得金額』㊳ × 2.1% で求めますので、今回は74,000円×2.1%=1,554円と記入しています。

『所得税及び復興特別所得税の税額』㊵

こちらには、『再差引所得金額』㊳ + 『復興特別所得税』㊴ を合計した金額を記入します。

今回は、74,000円 + 1,554円 =75,554円 になります。

『源泉徴収税額』㊸

こちらは、確定申告書A(第二表)の『所得の内訳』に記入した金額↓を転記します。

最後に㊵-㊶-㊷-㊸を計算します。

75,554円-0円-80,830円=-5,276円となります。

今回は、計算の結果がマイナスになったため、『還付される税金』㊺へ記入します。(このマイナス分が返還されます。)

計算の結果がプラスの場合は→『納める税金』㊹へ記入します。(このプラス分を令和4年3月15日までに納付します。)

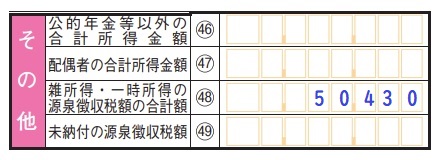

「その他」の書き方

こちらは、『雑所得・一時所得の所得税及び復興特別所得税の源泉徴収税額の合計額㊽』に、公的年金等の源泉徴収票に記載されている「源泉所得税額」↓④の金額を転記します。

忘れやすいので注意してくださいね!

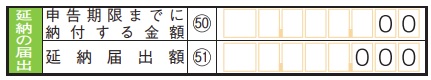

「延納の届出」の書き方

こちらは、納付期限までに「全額納付できないよ!」という方が記入する欄です。(全額納付できる方、税金が還付される方は記入不要です。)

「延納の届出」欄の記入方法や制度の内容については、こちらの記事にまとめていますので、よろしければ参考にしてみてください。

▶<確定申告>税金が一度に払えない!分割払い(延納)方法と利子を確認

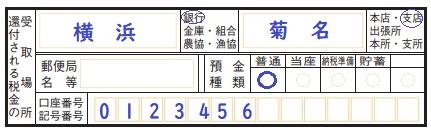

「還付される税金の受取場所」の書き方

こちらは、還付(返還)される税金がある場合に、その受取先の情報を記入します。

一部のネット銀行では還付金を受け取ることができないので、注意してください。

▶<確定申告の還付金>受取れるネット銀行と振込先を間違えたときの対処法

また、還付金を銀行振込ではなく、郵便局の窓口で受け取りたいという方は、こちらの記事を参考にしてみてください。

▶<確定申告の還付金>郵便局の窓口で受取る方法と受取先を変更する手続き

以上で、記入は完了です。お疲れ様でした。

最後に

申告書を提出するときは、「公的年金等の源泉徴収票」を忘れずに添付してくださいね。