公的年金(国民年金・厚生年金・共済年金など)をもらっている方が確定申告をするときには、年金収入から公的年金等の控除額を差し引いて所得金額を計算する必要がありますが、「所得金額」の計算方法がわからないという方もいると思います。

そこで今回は、公的年金の所得金額の計算方法について解説していきます。

「確定申告書A」のここ↓に記載する金額の計算方法です。

公的年金等の雑所得の金額の計算方法

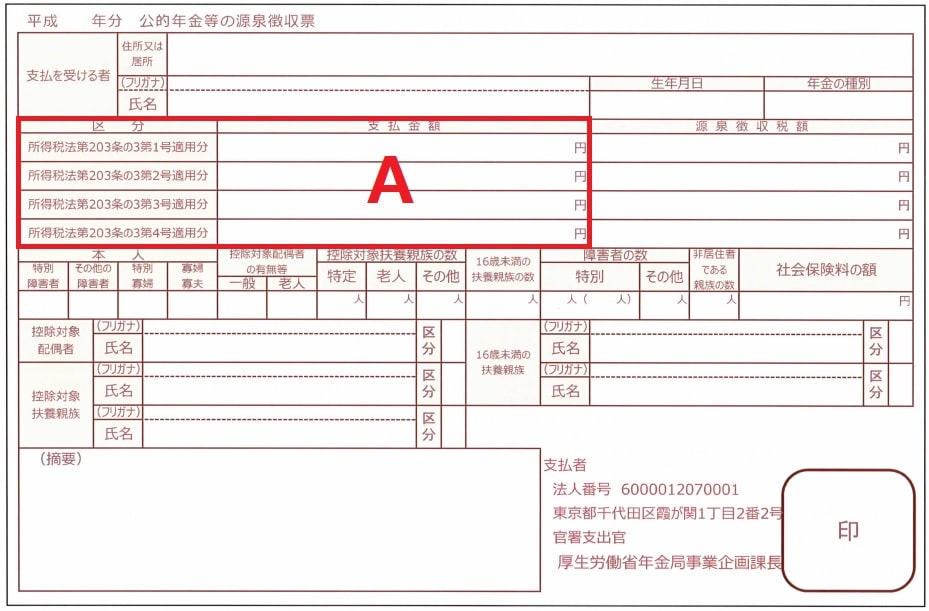

まず、毎年1月中旬~下旬ごろに送られてくる「公的年金等の源泉徴収票」をご用意ください。

この「公的年金等の源泉徴収票」の「支払金額」(下記のA)に記載されている金額をもとに計算をしていきます。

このとき、「65歳未満」と「65歳以上」で計算方法が異なりますので、ご注意ください。

(※65歳未満・以上の判定は、収入のあった年の12月31日現在の年齢で行います。)

それでは、「65歳未満」と「65歳以上」の所得金額(合計所得1,000万円以下の場合)の計算方法を順番に解説していきます。

65歳未満の所得金額の求め方

「公的年金等の源泉徴収票」の「支払金額」に記載されている金額を次の表の「公的年金等の支払金額」に当てはめて計算をしていきます。

| 公的年金等の支払金額 | 所得金額の計算式 |

|---|---|

| 60万円以下 | 0円 |

| 60万円超~130万円未満 | 公的年金等の収入金額-60万円 |

| 130万円以上~410万円未満 | 公的年金等の収入金額×75%-27万5,000円 |

| 410万円以上~770万円未満 | 公的年金等の収入金額×85%-68万5,000円 |

| 770万円以上 | 公的年金等の収入金額×95%-145万5,000円 |

(※令和2年分~の計算表です。)

例えば、年齢が62歳で源泉徴収票の「公的年金等の支払金額」が300万円だった場合は、表の「公的年金等の収入金額×75%-27万5,000円」の計算式を使って求めます。

3,000,000円×75%-275,000円=1,975,000円

この場合の所得金額は、1,975,000円となります。

このように、公的年金等の支払金額(年金収入)を表に当てはめて、その右側にある計算式を利用することで所得金額を求めることができます。

続いて、65歳以上の方(合計所得1,000万円以下)の「所得金額」の計算方法を確認していきましょう。

65歳以上の所得金額の求め方

こちらも先程と同様に「公的年金等の源泉徴収票」の「支払金額」に記載されている金額を次の表の「公的年金等の支払金額」に当てはめて計算をしていきます。

| 公的年金等の支払金額 | 雑所得金額の計算式 |

|---|---|

| 110万円以下 | 0円 |

| 110万円超~330万円未満 | 公的年金等の収入金額-110万円 |

| 330万円以上~410万円未満 | 公的年金等の収入金額×75%-27万5,000円 |

| 410万円以上~770万円未満 | 公的年金等の収入金額×85%-68万5,000円 |

| 770万円以上 | 公的年金等の収入金額×95%-145万5,000円 |

(※令和2年分~の計算表です。)

例えば、公的年金等の支払金額(年金収入)が300万円だった場合は、上の表から「公的年金等の収入金額-110万円」の計算式を使って求めます。

300万円-110万円=190万円

この場合の所得金額は、190万円となります。

この計算で求めた所得金額は、「確定申告書A」のこちら↓に記入します。

「遺族年金」や「障害年金」など、所得税がかからない「非課税所得」に該当するものがあります。

これらの年金には、所得税も相続税もかかりませんので、確定申告は不要です。

最後に

年金には、「国民年金」や「厚生年金」などの「公的年金」のほかに、生命保険会社や信託銀行などと任意に契約をして、一定期間支払っていたお金が「年金」として戻ってくる「個人年金」と呼ばれるものがあります。

公的年金も個人年金も「雑所得」として課税の対象になりますが、所得金額を求める計算方法は異なりますので、注意してくださいね。

(「個人年金」の場合は、支払調書に記載されている金額を転記すればOKです。)