これまで基礎控除額というと「一律38万円」でしたが、令和2年からは合計所得金額が2,400万円(年収2,595万円)以下の人は、「48万円」に引き上げられることになりました。

ただし、合計所得金額が2,400万円を超えると基礎控除の額は段階的に減額されることから、令和2年の年末調整では、新たに「給与所得者の基礎控除申告書」に基礎控除の額を記入して提出する必要があります。(※勤務先が年末調整の電子化に対応していない場合)

そこで今回は、「令和2年分・給与所得者の基礎控除申告書」の書き方を記入例付で解説していますので、調べている方がいたら参考にしてみてください。

今年(2023年)の年末調整で提出する「令和5年分・給与所得者の基礎控除申告書」の記入方法については、こちらの記事で解説しています。

給与所得者の基礎控除申告書の書き方

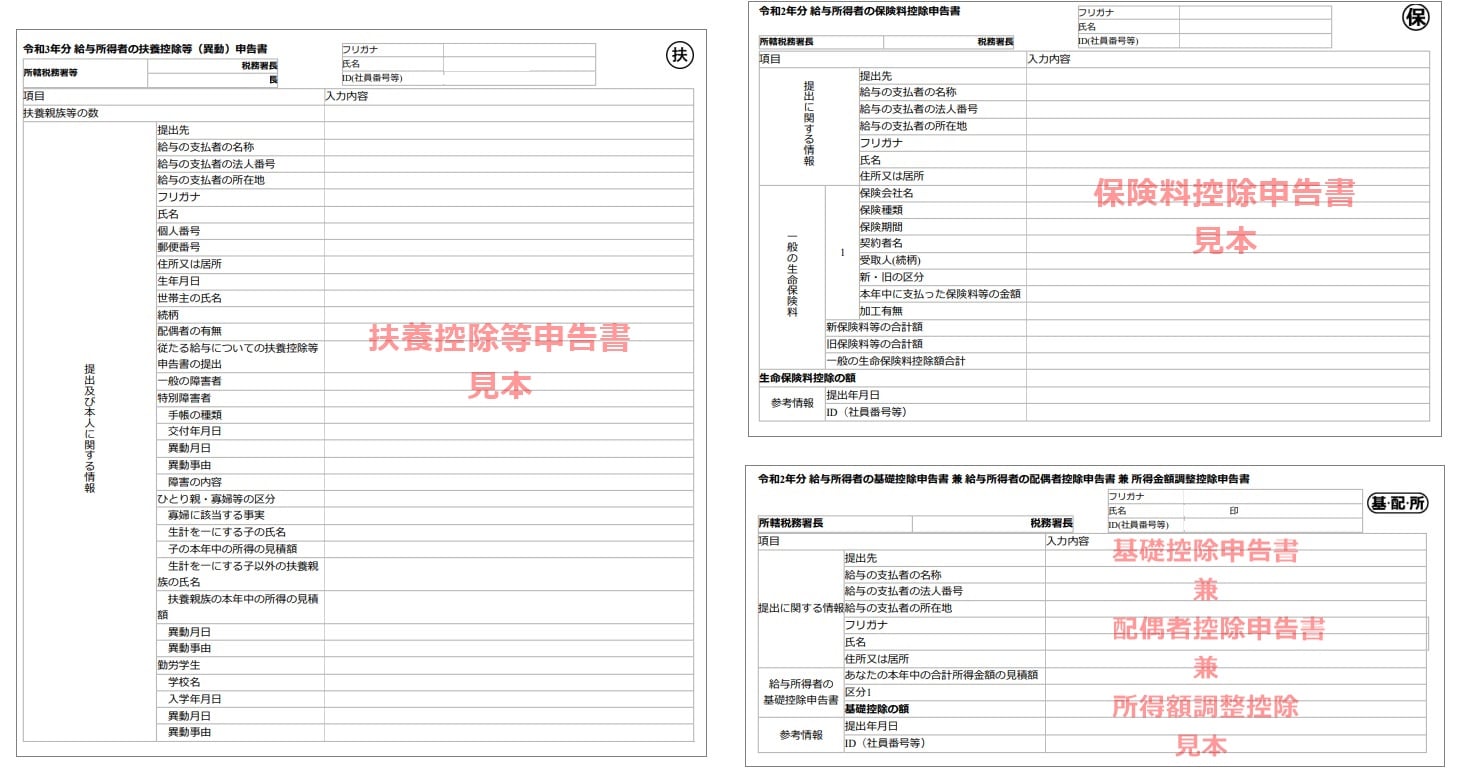

給与所得者の基礎控除申告書は、下記の「令和2年分・給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」の中に組み込まれています。

(国税庁HPより)

それでは、給与所得者の基礎控除申告書の記入方法を確認していきましょう。

あなたの本年中の合計所得の見積額の計算の記入方法

まず、下記の「あなたの本年中の合計所得の見積額の計算」欄の記入方法から解説していきます。

(1)給与所得の収入金額と所得金額を記入する。

(1)給与所得の「収入金額」→「所得金額」の順に記入していきます。

(1)の「収入金額」欄には、令和2年中(令和2年1月1日~令和2年12月31日まで)の給与収入金額を記入します。

次に「所得金額」を記入しますが、「所得金額」とは、給与の「収入金額」から「給与所得控除額」を引いた金額となります。

下の表では、給与収入ごとに給与所得控除後の金額「所得金額」を確認することができます。

| 収入金額 | 所得金額 |

|---|---|

| 1円以上~550,999円以下 | 0円 |

| 551,000円以上~1,618,999円以下 | 給与収入-550,000円 |

| 1,619,000円以上~1,619,999円以下 | 1,069,000円 |

| 1,620,000円以上~1,621,999円以下 | 1,070,000円 |

| 1,622,000円以上~1,623,999円以下 | 1,072,000円 |

| 1,624,000円以上~1,627,999円以下 | 1,074,000円 |

| 1,628,000円以上~1,799,999円以下 | 給与収入÷4=A(1,000円未満切り捨て) Aの金額×2.4+10万円 |

| 1,800,000円以上~3,599,999円以下 | 給与収入÷4=A(1,000円未満切り捨て) Aの金額×2.8-8万円 |

| 3,600,000円以上~6,599,999円以下 | 給与収入÷4=A(1,000円未満切り捨て) Aの金額×3.2-44万円 |

| 6,600,000円以上~8,499,999円以下 | 給与収入×0.9-110万円 |

| 8,500,000円以上~ | 給与収入-195万円 |

令和2年から給与所得控除が10万円引き下げられることになりました。

また、給与収入金額の上限が「年収1,000万円」から「年収850万円」に引き下げられ、控除の上限も「220万円」から「195万円」に引き下げられています。

つまり、給与収入が850万円を超える場合、給与所得控除は10万円以上(~25万円)引き下げられることになります。

例えば、給与収入が5,720,000円だった場合の「所得金額」は、上記の「給与収入金額」に当てはめて次の計算式を使い算定します。

5,720,000円÷4=1,430,000円

1,430,000円×3.2-440,000円=4,136,000円

「所得金額」は4,136,000円となりましたので、次のように記入します。

続いて「(2)給与所得以外の所得の合計額」を記入していきます。

(2)給与所得以外の所得の合計額を記入する。

給与以外に所得がある人は、「(2)給与所得以外の所得の合計額」の「所得金額」へ記入してください。

給与所得以外の所得とは、「事業所得」「雑所得」「配当所得」「不動産所得」「退職所得」などですが、詳細を確認したい方は、国税庁HP「給与所得以外の所得の種類等(令和2年分)」を参考にしてみてください。

令和2年から基礎控除額の判定には、給与所得以外の所得も含めた「合計所得」で判定します。

通常、給与以外の所得がある人は確定申告をすることになりますが、その前の年末調整の段階で給与所得以外の所得も加味して基礎控除額を計算する必要があるため、こちらの書類に記入して提出する必要があります。

(つまり、会社は従業員に「給与所得以外の所得がいくらあるのか?」を確認する必要があります。)

「あなたの本年中の合計所得金額の見積額」を記入する。

最後に、(1)と(2)の「所得金額」の合計を「あなたの本年中の合計所得金額の見積額」へ記入してください。

給与所得以外に所得がない場合は、「所得金額」に「0円」と記入して、給与の「所得金額」をそのまま↓「あなたの本年中の合計所得金額の見積額」へ記入してください。

次に、「控除の計算」の記入方法を解説していきます。

控除額の計算

「控除の計算」は、「判定」→「区分I」→「基礎控除の額」の順に記入していきます。

①「判定」

先ほどの「あなたの本年中の合計所得金額の見積額」を見ながら、「判定」の中の該当する□に✔を入れてください。

今回の記入例の場合は、「あなたの本年中の合計所得金額の見積額」は4,136,000円なので、判定は「900万円以下(A)」に✔を入れています。

「区分I」

判定の結果が(A)(B)(C)に該当する場合は、「区分I」にA~Cを記入します。

(A)(B)(C)は、「配偶者・配偶者特別控除」の控除額を計算するために記入しますが、独身の方や配偶者・配偶者特別控除を受けない方は、記入不要です。

「基礎控除の額」

最後に「基礎控除の額」を記入します。

控除額は、「48万円」「32万円」「16万円」と区分けされていますので、✔を入れた横に記載されている金額を「基礎控除の額」へ記入してください。

※令和2年分から、一部の高所得者に対しては基礎控除の額が段階的に減額され、合計所得金額が2,500万円を超えると基礎控除の額は0円となります。

ここでお気づきの方もいると思いますが、年収850万円以下の人は「給与所得控除10万円引き下げ」と「基礎控除10万円引き上げ」で、トータルでみると影響がありませんが、年収850万円を超えると給与所得控除額が10万円以上引き下がるため実質「増税」となります。

下記は、給与収入5,720,000円(給与所得以外の所得なし)の場合の記入例です。

以上で「給与所得者の基礎控除申告書」の記入は完了です。

今年(令和2年)から年末調整の電子化に向けた取り組みが実施されますが、勤務先が年末調整の電子化に対応していない場合は、今まで通り申告書に(手書き)記入するか、国税庁からリリースされている「年末調整ソフト」を利用して作成したデータをプリントアウトして提出する必要があります。

年末調整ソフトを利用して作成したデータをプリントアウトすると↓の様式となりますが、この様式のまま提出してokです。

下記では、今年(2020年)の年末調整で提出する申告書類の作成方法をまとめていますので、調べている方がいたら、ぜひ参考にしてみてください。

<令和3年分>給与所得者の扶養控除等申告書の作成方法

(手書き用)

▶<年末調整2020>令和3年分・扶養控除等申告書の書き方と記入例

(年末調整ソフト用)

▶令和3年分・扶養控除等申告書を年末調整アプリで簡単に作成する方法

<令和2年分>給与所得者の基礎控除申告書(兼)配偶者控除等申告書(兼)所得金額調整控除申告書の作成方法(※令和2年から新しい様式になっています。)

(手書き用)

▶年末調整(令和2年)基礎控除・配偶者控除等・所得金額調整控除申告書の記入例

(年末調整ソフト用)

▶<年末調整>令和2年分・基礎控除申告書を年末調整アプリで作成する方法

▶計算不要!年末調整アプリを使って配偶者控除等申告書を簡単に作成する方法

<令和2年分>給与所得者の保険料控除申告書の作成方法

(手書き用)

▶<2020年末調整>令和2年分・保険料控除申告書の書き方を解説!

(年末調整ソフト用)

▶年末調整アプリで「令和2年分・保険料控除申告書」を作成する方法

最後に

この「給与所得者の基礎控除申告書」欄は、今年(令和2年分)から登場した項目なので、書き方に戸惑う人も多いと思いますが、今回の解説のように順番に記入していけば意外と簡単だと思いますので、参考にしてみてください。